Tout savoir sur l’impôt crypto et la fiscalité des cryptomonnaies

Les cryptomonnaies continuent de gagner en popularité, attirant de plus en plus d’investisseurs et de détenteurs d’actifs numériques. Avec cette montée en puissance, la question de leur fiscalité devient cruciale. Les monnaies virtuelles, malgré leur potentiel de rendement et leur caractère innovant, sont sujettes à l’impôt crypto.

La fiscalité des gains en cryptomonnaies varie significativement selon les pays, ce qui rend indispensable une compréhension approfondie des réglementations locales. Connaître ces règles est essentiel pour naviguer efficacement dans l’univers complexe des cryptomonnaies et pour planifier vos investissements en conséquence.

➡️ Voir aussi notre article sur la fiscalité et crypto : Quels pays sont à fuir ?

En France

En France, les cryptomonnaies sont considérées comme des actifs numériques taxables. Les plus-values réalisées sur la vente de cryptos sont soumises à une imposition forfaitaire unique de 30 %, y compris les prélèvements sociaux. Cette taxation concerne tout transfert de cryptomonnaies contre des devises, des biens ou des services. Il est impératif pour les résidents français de déclarer leurs comptes de cryptomonnaies détenus à l’étranger, sous peine de lourdes sanctions.

En Suisse

La Suisse, grâce à sa politique fiscale distincte, est considérée comme un refuge pour les investisseurs en cryptomonnaies. Pour les investisseurs privés, l’impôt crypto sur les gains en capital n’est pas appliqué, offrant ainsi un avantage notable. Toutefois, vous devez déclarer les cryptomonnaies dans la fortune globale du contribuable, ce qui peut affecter le calcul de l’impôt sur la fortune.

En Belgique

En Belgique, la situation fiscale relative aux cryptomonnaies peut être complexe. Si les transactions en cryptomonnaies sont effectuées à titre occasionnel par un particulier, les gains peuvent être considérés comme non taxables. Cependant, si ces activités sont menées de manière régulière, elles peuvent être classées comme des opérations professionnelles, et donc taxées à un taux allant jusqu’à 50 %.

Au Luxembourg

Le Luxembourg traite les cryptomonnaies de manière assez favorable. Les gains en capital réalisés par des particuliers sur des cryptomonnaies, après une période de détention de six mois, sont généralement exemptés d’impôt crypto. Néanmoins, les entreprises concernées dans des activités liées aux cryptomonnaies sont sujettes à l’impôt sur les sociétés.

Chaque pays ayant ses propres règles, il est crucial pour les détenteurs de cryptomonnaies de se renseigner précisément sur les obligations fiscales spécifiques à leur pays de résidence. La régularisation de ces actifs numériques continue d’évoluer et de rester informé est la meilleure stratégie pour optimiser ses investissements tout en restant conforme à la législation.

Qu’est-ce qui génère des impôts sur les revenus issus des cryptos ?

La fiscalité des cryptomonnaies peut parfois sembler complexe, mais elle se déclenche principalement lors de certains événements clés. En effet, les impôts sont souvent dus lorsque vous réalisez une opération qui entraîne un gain en capital.

Cela se produit lors de la vente de cryptomonnaies contre des devises traditionnelles (fiat), comme l’euro ou le dollar. De même, convertir vos cryptos en une autre cryptomonnaie ou les utiliser pour payer des biens ou des services peut également déclencher une obligation fiscale.

Nous allons maintenant explorer plus en profondeur le système d’impôt crypto en France.

Les autorités françaises appliquent une taxe sur les cryptomonnaies depuis 2019. Jusqu’à présent, les gains étaient pour la majorité imposables à hauteur de 30 % (Flat Tax), ce qui correspondait à 17.2 % de prélèvements sociaux et 12.8 % d’impôts.

Depuis le 1ᵉʳ janvier 2023, cette classe d’actif bénéficie d’une fiscalité légèrement plus avantageuse. Désormais, les investisseurs particuliers auront le choix entre la Flat Tax ou le barème progressif de l’impôt sur le revenu (IR). Ce dernier permet d’alléger les taxes sur les cryptos des personnes aux revenus les plus modestes.

En 2024, la France renforce activement son rôle de leader européen dans le secteur des cryptomonnaies avec d’importantes mises à jour réglementaires. L’introduction de la réglementation MiCA (Markets in Crypto Assets) marque un tournant majeur, visant à unifier la gestion des actifs numériques à travers l’Europe. Cette réglementation touche tous les aspects des cryptomonnaies, allant de la sécurité des échanges à la protection des investisseurs.

Taux d’imposition des cryptomonnaies en France pour 2024

Voici donc les nouveaux taux pour 2024 auxquels vous serez assujettis en fonction de votre situation. Ils s’appliquent dès lors que vous échangez vos cryptomonnaies en euros (ou autre monnaie fiduciaire) :

- 0% – Si vos plus-values annuelles ne dépassent pas 305 euros, alors vous ne serez simplement pas taxés

- 17.2% – Si vous êtes non imposable et que vos plus-values annuelles en cryptos dépassent 305 euros, alors vous n’aurez qu’à vous acquitter des 17.2% de prélèvements sociaux

- 28.2% – Si vous êtes imposés à 11% (IR) et que vos plus-values annuelles en cryptos dépassent 305 euros, alors vous devrez vous acquitter des 17.2% en plus de vos 11%.

- 30% – Si vous êtes imposés entre 30% et 45% (IR), alors le plus avantageux reste de payer la Flat Tax sur vos plus-values.

Ainsi, vous pouvez constater que deux nouvelles possibilités viennent s’ajouter à celles en place depuis 2019.

➡️ Pour en savoir plus, rdv sur l’espace de déclaration en ligne sur impots.gouv.fr pour 2024.

Fiscalité cryptomonnaie 2024 : Ce qui change pour vos impôts

L’année 2024 apporte son lot de modifications dans la fiscalité des cryptomonnaies en France, visant à adapter le cadre législatif aux évolutions du marché. La principale nouveauté concerne l’alignement des règles de déclaration et d’imposition pour les transactions impliquant des actifs numériques complexes comme les jetons non fongibles (NFT) et les cryptomonnaies utilisées dans des protocoles de finance décentralisée (DeFi).

Un changement notable est l’introduction d’une meilleure précision dans la catégorisation des revenus issus des cryptos pour les aligner sur les normes fiscales applicables aux instruments financiers traditionnels. Ceci inclut une clarification des règles sur les plus-values, spécifiquement pour les actifs détenus à long terme.

Les impôts sur le staking, le minage et les NFTs

Le staking et le minage de cryptomonnaies sont désormais clairement définis dans les directives fiscales françaises. Les revenus générés par le staking, considérés comme des revenus d’activités, sont imposables au même titre que les revenus professionnels. Vous devez les déclarer comme bénéfices non commerciaux (BNC) ou bénéfices industriels et commerciaux (BIC), selon le degré d’activité et la structure juridique du déclarant.

Pour le minage, la situation est similaire : les revenus sont taxés comme des BIC, prenant en compte à la fois les gains générés par l’activité et les éventuelles plus-values à la vente des cryptos minées. Les mineurs doivent également considérer les coûts énergétiques et d’équipement comme des facteurs influençant la base imposable.

Possédez-vous des NFTs ? Vos transactions sont taxées sur les plus-values, mais bénéficient d’une exemption pour les ventes inférieures à 5,000 euros par an. Cette mesure vise à stimuler l’innovation tout en garantissant que les gains importants soient correctement imposés.

Le cas des traders professionnels

Les autorités françaises classifient les investisseurs en deux catégories :

- Occasionnels

- Habituels

Les investisseurs occasionnels paient les taux d’imposition mentionnés plus haut. En revanche, les investisseurs réguliers, considérés comme professionnels, paient des taxes plus élevées.

Jusqu’à cette année, les professionnels se rattachaient au régime des Bénéfices Industriels et Commerciaux (BIC) et se soumettaient au barème progressif de l’impôt sur le revenu. Le problème était qu’ils devaient payer des taxes sur leurs échanges de cryptos en euros, mais aussi sur leurs transactions de crypto en crypto.

Ainsi, l’imposition se faisait en continue et les professionnels se voient bien souvent obligés de vendre des actifs à des moments défavorables pour s’acquitter de leur dû.

Désormais, les investisseurs habituels (pros) relèvent du régime des BNC (Bénéfices Non Commerciaux) plutôt que des BIC (Bénéfices Industriels et Commerciaux). Ils restent soumis au barème progressif de l’impôt, mais la définition des plus-values change.

Cette modification est significative, car elle exempte les échanges crypto de l’imposition. Les professionnels paieront des impôts uniquement lorsqu’ils convertissent leurs cryptomonnaies en euros, évitant ainsi une taxation continue.

Le problème de classification dans l’impôt crypto

Les changements de cette année viennent aussi résoudre le problème de différenciation entre les deux types d’investisseurs.

Le fisc se base sur deux critères pour définir un trader : le caractère habituel des plus-values et l’intention spéculative. C’est le premier des deux qui posaient problème puisque pour savoir si les plus-values étaient réalisées de façon habituelle, les autorités se basaient notamment sur le montant de la vente des cryptos.

Ainsi, une personne qui avait investi 100 euros dans Bitcoin en 2010 aurait pu être qualifiée en tant qu’investisseur professionnel comme il aurait réalisé une plus-value gigantesque en les vendant dix ans plus tard.

C’est pourquoi le fisc évalue désormais comment les traders réalisent leurs transactions avant de les classer comme professionnels. Aujourd’hui, pour être considéré comme un investisseur habituel et relever du régime des BNC, vous devez effectuer des transactions complexes avec un niveau d’automatisation élevé.

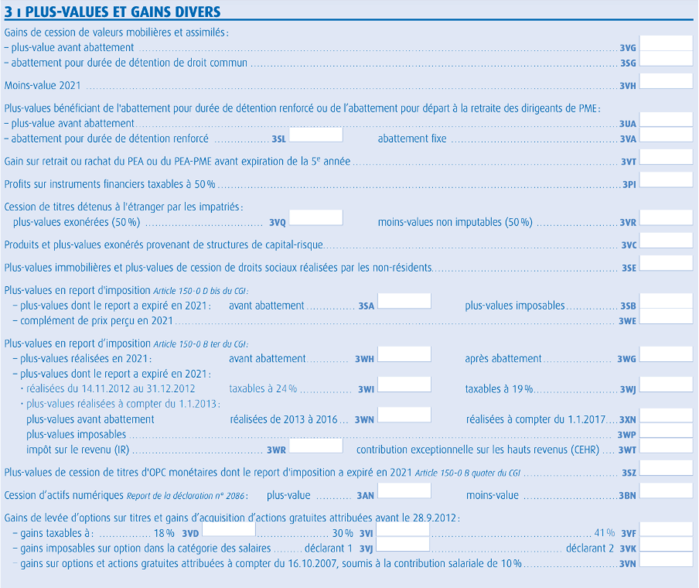

Chaque année et en tant qu’investisseur non professionnel, vous devez remplir le formulaire de déclarations des revenus complémentaires (➡️ Voir : Cerfa n2042C). Il faut y inscrire les plus-values (case 3AN) et moins-values (case 3BN) de cessions d’actifs numériques que vous avez réalisées.

La valeur de tous vos paiements effectués en cryptos et vos transactions entre cryptos et fiat (monnaie fiduciaire type euro) doivent y apparaître. Vous ne paierez pas d’impôts dessus si ce montant ne dépasse pas les 305 euros, mais cela ne vous dispense en aucun cas de les déclarer.

Les comptes à l’étranger

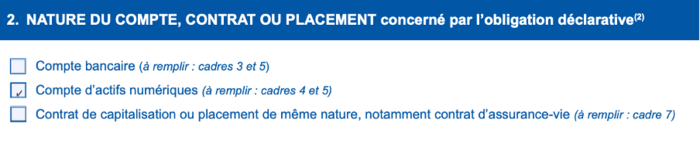

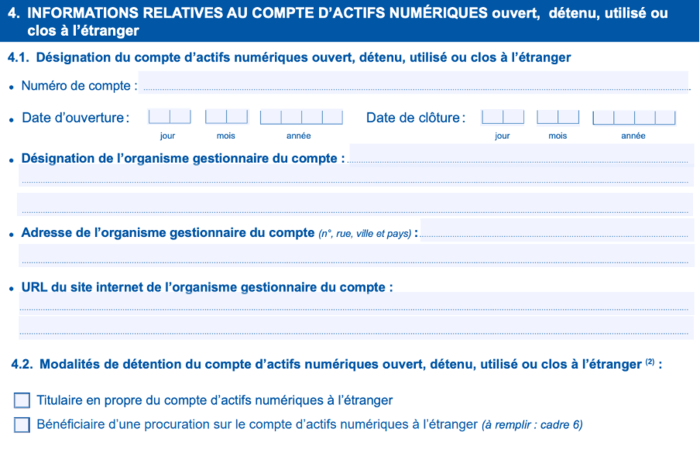

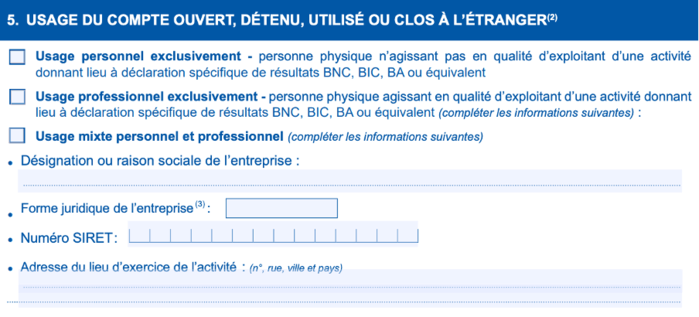

La plupart des exchanges de cryptos sont domiciliés à l’étranger. Lors de votre déclaration, vous devrez donc joindre un nouveau formulaire (le n3916) si vous détenez des portefeuilles chez des entités étrangères.

Pour ce faire, dans la section 2 du formulaire en question, vous devrez cocher la case “Compte d’actifs numériques” comme ci-dessous :

Vous aurez par la suite à remplir les cadres 4 et 5. Ils servent à récolter des informations sur les gestionnaires de votre compte (exemple : Bitget, Coinbase, Binance et Kucoin, etc.) et sur la nature de vos activités notamment.

Calculer les impôts sur les revenus générés par les cryptomonnaies semble complexe, mais grâce à des outils dédiés, le processus devient relativement facile ! Voici comment vous pouvez estimer vos obligations fiscales liées aux cryptomonnaies :

- Identifiez vos événements taxables : tout d’abord, déterminez les transactions qui déclenchent des impôts, comme la vente de cryptomonnaies contre des devises traditionnelles, l’échange contre d’autres cryptos, ou l’utilisation de cryptos pour acheter des biens ou services.

- Calculez votre gain ou perte net(te) : pour chaque transaction taxable, calculez la différence entre le prix auquel vous avez vendu vos cryptos et leur prix d’acquisition. Cela vous donnera le gain ou la perte nette pour chaque opération.

- Utilisez un simulateur fiscal : des simulateurs en ligne peuvent vous aider à consolider ces informations et à calculer l’impôt dû. Ces outils étudient les taux d’imposition spécifiques à votre pays et la législation en vigueur pour fournir une estimation de vos impôts.

Pour faciliter ce calcul, vous pouvez utiliser un simulateur en ligne comme celui proposé sur CryptoTaxCalculator ou CoinTracker. Ces plateformes proposent des fonctionnalités pour importer automatiquement vos transactions via des API connectées aux exchanges de cryptomonnaies, simplifiant ainsi le suivi et le calcul de vos impôts.

Quand faire la déclaration de ses cryptomonnaies en 2024 ?

En 2024, il est crucial de connaître les échéances pour déclarer vos cryptomonnaies aux impôts. La plateforme en ligne de l’administration fiscale française, impots.gouv.fr, ouvrira pour les déclarations de revenus, y compris les gains en cryptomonnaies, à partir du 11 avril 2024. Voici un guide rapide des dates limites pour s’assurer que vous respectez les délais :

- Départements 01 à 19 : La date limite est fixée au 23 mai 2024.

- Départements 20 à 54 : Vous avez jusqu’au 30 mai 2024 pour déclarer.

- Départements 55 à 976 : La clôture des déclarations en ligne est le 06 juin 2024.

Pour ceux qui préfèrent la déclaration papier, la date limite est le 20 mai 2024. Assurez-vous de marquer ces dates dans votre calendrier pour rester conforme à l’impôt crypto en France.

L’imposition cryptomonnaies en Belgique

En Belgique, la fiscalité des cryptomonnaies se base sur le type d’activité de l’investisseur. Les gains de capital issus des transactions crypto sont imposés à un taux fixe de 33 %, sans distinction entre les gains à court et à long terme.

Pour les investisseurs individuels, les gains sont généralement exonérés d’impôt, sauf s’ils sont jugés spéculatifs. Pour les professionnels et les mineurs de cryptomonnaies, ces gains sont taxés selon les tranches d’imposition progressistes allant de 25 % à 50 %. Les cryptomonnaies données ou reçues en don sont également sujettes à l’impôt sur les donations.

Les résidents belges doivent bien se documenter sur leurs crypto actifs. Cette précaution est nécessaire pour répondre aux demandes de l’administration fiscale. De plus, avec l’introduction prochaine de la directive DAC-8 de l’UE en 2026, les exchanges devront partager les détails des investisseurs avec les États membres.

L’imposition cryptomonnaies en Suisse

La Suisse se distingue par sa fiscalité favorable aux cryptomonnaies, n’imposant pas les gains en capital sur les investissements privés en cryptomonnaies. Cependant, les gains professionnels et commerciaux sont taxables. Les investisseurs doivent déclarer la valeur de leurs cryptos dans leur fortune globale, ce qui peut influencer le montant de l’impôt sur la fortune. Les règles précises peuvent varier d’un canton à l’autre, rendant crucial le conseil local pour une gestion fiscale optimale.

L’impôt crypto dans les autres pays (Luxembourg, Allemagne, Malte, etc.)

Les régulations sont loin d’être homogènes en Europe au sujet des cryptomonnaies, c’est pourquoi certains pays se révèlent plus attrayants que d’autres pour les investisseurs.

Voici donc une liste des pays européens et des taxes qu’ils imposent sur les gains en cryptos (hors impôts sur le revenu et sur la fortune) :

- Luxembourg : 0% d’impôts sur les crypto-actifs détenus plus de 6 mois, sinon entre 22% et 42% comme les traders et les mineurs.

- Allemagne : 0% d’impôts sur les cryptoactifs détenus plus de 365 jours. Pas d’impôts également jusqu’à 600 euros de profits sur l’année.

- Pays-Bas : La taxation des cryptomonnaies se base sur une valeur fictive d’investissement et non sur les gains en capital réels, ce qui représente une approche unique dans la fiscalité des cryptomonnaies.

- Espagne : 19 % d’impôts sur les gains jusqu’à 6,000 €. 21% jusqu’à 50,000 €, 23% jusqu’à 200,000 € et 26% au-dessus de 200,000 €. Le taux est progressif comme l’IR.

- Portugal : en 2024, les cryptomonnaies détenues plus d’un an continuent d’être exemptées de taxe, favorisant les investissements à long terme. Cependant, les gains réalisés sur des cryptomonnaies détenues moins d’un an sont désormais taxés à 28 %.

- Malte : Aucune taxe spécifique sur les gains en capital pour les cryptomonnaies détenues à long terme, ce qui en fait un lieu attrayant pour les investisseurs en crypto.

- Italie : Les gains en capital sur les cryptomonnaies sont taxés à un taux forfaitaire de 26%, applicable à tous les types de gains financiers, y compris les bénéfices réalisés sur les transactions de cryptomonnaies.

Autres pays sur l’impôt crypto

Si vous ne rentrez pas dans les critères énoncés par un pays ci-dessus, c’est que vous dépendez d’autres taux tels que celui de l’impôt sur le revenu. Rapprochez-vous donc du barème en place dans le pays en question.

Enfin, se conformer aux régulations et remplir tous les documents nécessaires peut s’avérer long et fastidieux. Nous vous conseillons ainsi de vous y mettre tôt, d’autant plus si vous utilisez différentes techniques d’investissement (long terme, court terme, etc.).

La nouveauté Binance Tax pour calculer vos impôts crypto

Le lundi 6 février 2023, la plateforme d’échange numéro 1 au monde, Binance, a annoncé la sortie d’un nouvel outil. Il s’appelle Binance Tax et aide les investisseurs à estimer gratuitement le montant de leurs impôts.

La nouvelle fonctionnalité d’aide au calcul d’impôts de Binance est encore en version Beta actuellement.

Pour utiliser et tester Binance Tax, il faut avoir un compte sur l’exchange. Si vous avez un compte et que vous souhaitez tester la fonctionnalité, allez sur la page /tax.

Binance Tax importe vos transactions automatiquement dans un document que vous devez ensuite vérifier. Une fois la vérification faite, un rapport est émis en quelques minutes pour vous donner votre estimation du montant de vos impôts.