Qu’est-ce qu’une liquidation en trading crypto ?

Le trading sur marge est une pratique qui permet d’emprunter des fonds pour investir dans des cryptomonnaies. Ce qui augmente ainsi le pouvoir d’achat sans nécessiter un capital initial élevé.

Cette technique utilise l’effet de levier, un outil puissant qui peut amplifier les gains potentiels et par ailleurs accroître le risque de pertes.

La liquidation se présente lorsque la valeur de marché des actifs détenus chute drastiquement, au point que le solde du compte ne répond plus aux exigences de marge minimale imposée par la plateforme de trading.

Si les pertes dues à l’effet de levier se rapprochent du capital investi et que le marché est défavorable, la plateforme clôt automatiquement les positions pour prévenir un solde négatif.

Les actifs sont alors vendus à perte, généralement totale pour le trader. Un « Margin Call » peut avertir le trader de déposer plus de fonds pour éviter la liquidation, mais sans fonds ajoutés à temps, la liquidation devient inévitable !

Ce « Margin Call », immortalisé dans le film du même nom, met en lumière la tension dramatique et les décisions cruciales associées à ces moments de crise financière.

Cela rappelle aux traders la brutalité potentielle du marché et souligne l’importance d’un Money Management avisé. Ainsi que d’une compréhension approfondie du trading sur marge et de l’utilisation des effets de levier.

Le trading sur marge donne la possibilité d’augmenter les profits grâce à l’effet de levier, mais il introduit également un risque significatif de liquidation rapide si le marché évolue défavorablement. Une compréhension claire de ces concepts est fondamentale pour rester profitable dans ce monde déjà volatile du trading de cryptomonnaies.

En pratique, qu’est-ce qui déclenche une liquidation et quelles sont les conséquences sur notre portefeuille crypto ?

Les différents types de liquidations en trading de cryptomonnaies

Il faut déjà savoir que le processus de liquidation en trading sur marge se manifeste de deux manières principales : la liquidation totale et la liquidation partielle :

Liquidation Totale

La liquidation totale est déclenchée par une forte baisse de la valeur des actifs, si sévère que le solde du compte du trader ne satisfait plus aux exigences de marge minimale exigées par le broker ou l’exchange.

Autrement dit, les pertes peuvent excéder le capital initial employé par le trader. Cela se produit pour ouvrir ses positions, en prenant en compte l’effet de levier. Dans ce cas, le système procède automatiquement à la vente. Tous les actifs sont vendus pour fermer les positions en cours.

Exemple : Un trader utilisant un effet de levier de 10:1 ou x10, achète 10 000 € de Bitcoin avec 1 000 € de capital. Si le Bitcoin perd 10% de sa valeur, le trader subit une perte de 1 000 €, égalant son capital de départ. La plateforme réagit alors par une liquidation totale, éliminant toutes les positions du trader et effaçant son capital.

Liquidation Partielle

La liquidation partielle, quant à elle, cherche à limiter les dégâts en ne clôturant qu’une fraction des positions déficitaires.

Elle permet au trader de rester actif sur le marché, espérant récupérer les pertes. Elle peut survenir via un stop loss ou dans le cas d’une position à marge isolée, limitant le risque à cette position unique sans impacter le reste du wallet.

Exemple : Prenons un trader ayant ouvert une position sur une altcoin avec 500 € et un effet de levier de 5:1 en utilisant la marge isolée. Si cette altcoin chute drastiquement, entraînant une perte imminente, seule cette position spécifique subira une liquidation. Ceci préserve le reste du wallet du trader, limitant les pertes à cette seule position.

Le phénomène de Cascade de Liquidation

Fréquent dans le trading crypto, ce phénomène survient quand des liquidations successives provoquent une chute rapide et continue des prix.

Déclenchement : Une cascade peut commencer par une grande liquidation ou plusieurs petites, poussant les prix vers le bas. Si le sentiment du marché est déjà fragile, cela peut inciter d’autres liquidations, amplifiant la chute.

Impact et Gestion : Les cascades peuvent causer une volatilité extrême et de lourdes pertes rapidement, impactant largement les traders. Elles mettent en lumière l’importance d’une gestion prudente du capital et d’une surveillance constante des positions, surtout avec un effet de levier.

Exemples Historiques de Liquidation dans le Trading de cryptomonnaies

L’histoire du trading de cryptomonnaies est jalonnée d’événements majeurs où de brusques chutes de prix ont conduit à des liquidations massives :

Mars 2020 : Le Jeudi Noir du Bitcoin

L’un des exemples les plus marquants s’est produit en mars 2020, souvent appelé le « Jeudi Noir » du Bitcoin. En l’espace de 24 heures, le prix du Bitcoin a chuté de plus de 50%, passant de près de 9000 $ à un point bas d’environ 3 800 $.

Cette chute vertigineuse a été déclenchée par une panique généralisée sur les marchés financiers. En réponse à l’escalade des craintes liées à la pandémie de COVID-19.

Conséquences :

Liquidations massives : Sur une journée, plus de 1 milliard de dollars en positions futures sur Bitcoin ont été liquidées. Ce qui a constitué une des plus grandes vagues de liquidation en crypto.

Impact sur le marché : Cette chute soudaine a perturbé tant les traders à effet de levier que les investisseurs de long terme, accentuant la pression de vente.

Mai 2021 : La correction du marché crypto

En mai 2021, le marché crypto a connu une correction importante, après une période de hausse. Le Bitcoin a perdu environ 50% de sa valeur en une semaine, tombant sous les 30 000 $, après avoir approché les 60 000 $.

Conséquences :

Liquidations : Le marché a vu plus de 8 milliards de dollars liquidés, affectant des centaines de milliers de traders.

Catalyseurs : Cette chute a été accentuée par de nouvelles réglementations en Chine et des préoccupations sur l’impact environnemental du minage de Bitcoin.

Les niveaux de liquidation agissent souvent comme des aimants pour le prix d’un actif, attirant le marché vers ces points critiques où des ordres massifs de liquidation sont positionnés. Ce phénomène crée des zones d’intense activité qui peuvent influencer les mouvements futurs des prix : une opportunité à saisir pour les traders avertis.

Pour tirer parti des zones de liquidation, plusieurs outils peuvent être utilisés :

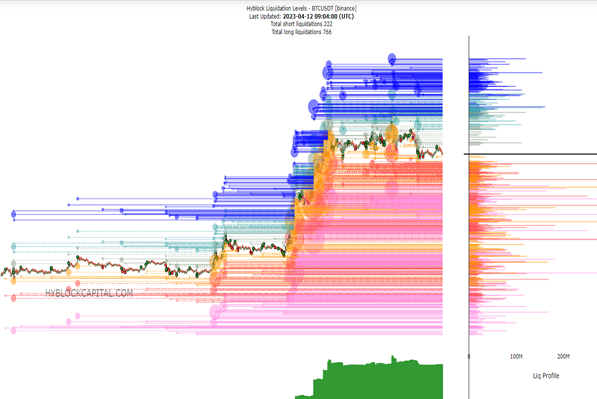

HyBlock Capital

HyBlock Capital met à disposition un outil de « Liquidation Levels ». Il permet de visualiser en temps réel où les liquidations sont susceptibles de se produire. Une information précieuse pour anticiper les points de retournement du marché.

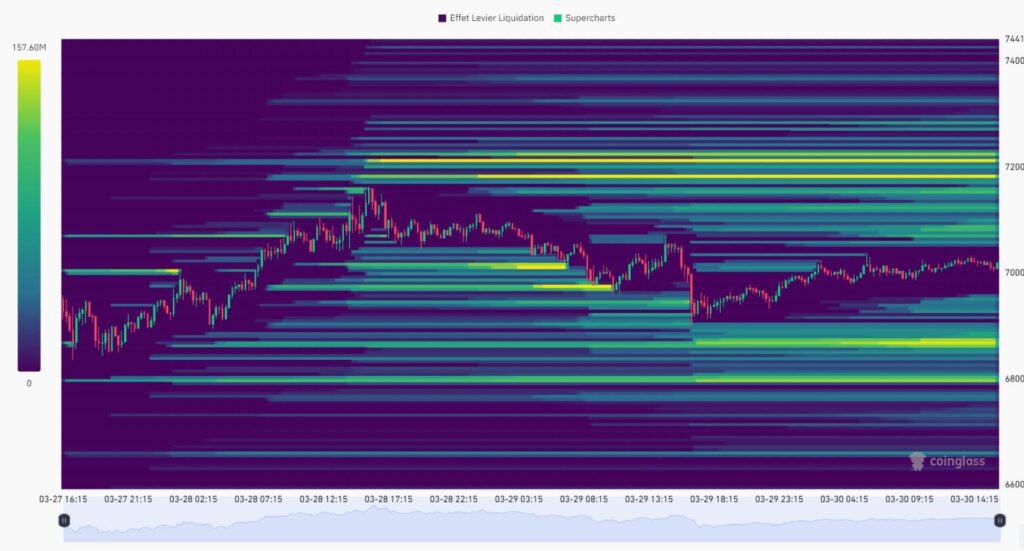

Coinglass

Coinglass propose une heatmap des liquidations ainsi que des analyses régulières sur Twitter, révélant l’open interest et les liquidations. Cette carte thermique montre en temps réel les zones de liquidation où le prix peut être attiré.

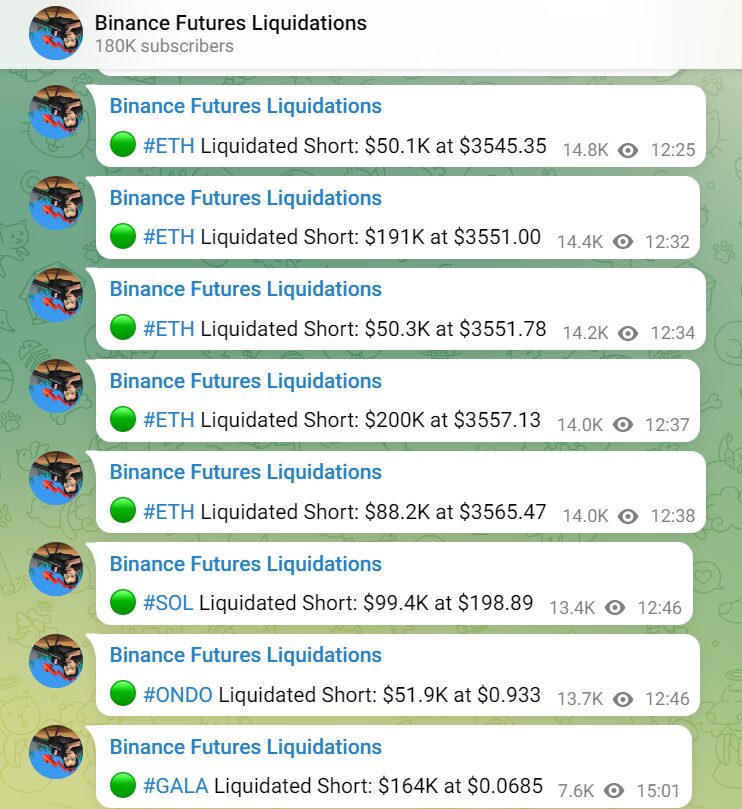

Binance Liquidations

Enfin, le canal Telegram de Binance Liquidations suit en direct les liquidations importantes, pour les positions longues ou courtes. Il donne des données immédiates sur les tendances du marché et permet aux traders de réagir instantanément.

Ces outils sont de bons indicateurs pour procurer une perspective complète des niveaux de liquidation. Ils sont très utiles pour les traders qui cherchent à optimiser leurs stratégies en se fondant sur ces zones d’attraction.

Stratégies de trading pour éviter la liquidation en crypto

Pour esquiver la liquidation crypto, diverses stratégies peuvent être mises en place. Chacune vise à minimiser le risque tout en optimisant les opportunités de gain :

- Ratio de marge vigilant : Maintenir un ratio de marge qui reflète une approche de trading prudente est essentiel. Cela signifie souvent d’opérer sous un levier moins élevé et de toujours disposer d’une réserve de capital.

- Usage stratégique des ordres stop loss : En définissant des niveaux de prix où les positions sont automatiquement clôturées, il est possible de limiter ses pertes potentielles.

- Leverage modéré : Bien que l’effet de levier puisse amplifier les gains, il augmente proportionnellement le risque. Une utilisation réfléchie et modérée est donc recommandée.

- Pools d’assurance : Certaines plateformes proposent des pools d’assurance qui peuvent constituer une certaine protection contre les pertes dues à des événements comme les hacks ou les liquidations suite à une erreur de la plateforme, comme un manque de liquidité.

L’importance de l’éducation ne peut pas être sous-estimée, surtout lorsqu’il s’agit de trader les cryptomonnaies avec des leviers.

Le trading crypto avec levier se fait généralement via des comptes futures (contrats à terme). La première étape est ainsi de choisir une bonne plateforme reconnue et sécurisée. Des plateformes comme Bitget proposent non seulement un environnement de trading sécurisé, mais aussi de nombreuses cryptos à trader.

En investissant du temps dans la formation et en comprenant les mécanismes du marché, vous pouvez gérer plus efficacement les fluctuations du trading de crypto. Et rester aussi profitable que possible !

➡️ Voir aussi notre article : comment faire du trading de futures sur Bitget.